“不作念对公业务,今天没饭吃,不作念零卖业务,未来没饭吃。”招商银行原行长马蔚华的一句话成为银行业委果写真。转瞬二十载,交易银行零卖金融板块发生了地覆天翻的变化,更一度成为中小银行弯谈超车利器。但在利率下滑、客户需求减轻、不良昂首等成分的交汇影响下,蚁集多年大喊大进的零卖业务在2023年进入“迎风”期:零卖客户资产惩办限度(AUM)座席诊疗、多家上市银行零卖利润孝敬率下滑……为弥补资产投放缺口,各家银行接踵发力毒害贷、盘算推算贷,轮替打响“价钱战”,以量补价成为缓解之法。历经市集浸礼后,畴昔零卖业务的发展又将何去何从?

座席微调

因具备高收益、稳增长等特色,零卖业务频年来备受银行深爱,在零卖转型已成为银行业共鸣之下,各家银行围绕零卖金融业务张开较量。国有银行凭借坚实的客户基础稳居前方,股份制银行则依托机动的盘算推算策略插足零卖转型波澜,“零卖之王”“零卖黑马”纷纷高出重围,而扎根方位的城商行、农商行也赓续加码零卖业务的布局。

但当年一年,受外部风险场面和资产供求联系变化,银行零卖业务正慢慢告别高增永劫代,限度虽举座仍保抓增长,但增速减缓,零卖AUM座席也迎来小幅变动。

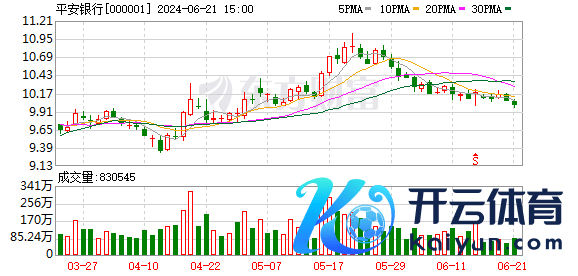

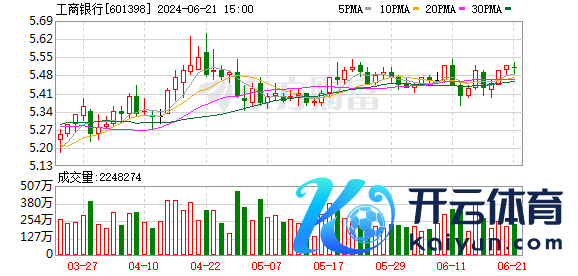

国有银行凭借坚实的客户基础仍稳居前方。工商银行以20.71万亿元的个东谈主金融资产总数蝉联零卖限度榜首,农业银行凭借8.67亿户个东谈主客户总量,以20.29万亿元的个东谈主客户金融资产限度紧随后来。两家银行是唯二零卖AUM冲破20万亿元大关的上市银行。

斥地银行、邮储银行、中国银行零卖AUM均在10万亿元关隘之上,申诉期末,惩办的个东谈主客户金融资产离别为18.5万亿元、15.23万亿元、14.29万亿元。交通银行境内银行机构惩办的个东谈主金融资产以8.23%的增速冲破5万亿元,但离10万亿元水平尚有差距。

相较于国有银行解析的零卖AUM座席,股份制银行则有所诊疗。以“零卖之王”著称的招商银行惩办的零卖客户总资产余额13.32万亿元,位居股份制银行之首。兴业银行则凭借代销行外解析、基金、保障等金钱AUM限度的增长,以4.79万亿元的集团零卖AUM限度跨越浦发银行、中信银行、祯祥银行,跃居上市银行中股份制银行阵营第二位。而浦发银行因个东谈主金融资产余额较上年末减超6%,跌至股份制银行第五名。民生银行赶超光大银行,以2.74万亿元的惩办零卖客户总资产,位居股份制银行第六名。

城商行、农商行加码布局零卖业务。北京银行零卖AUM冲破万亿关隘,达到1.04万亿元;宁波银行个东谈主客户金融总资产为9870亿元,已毕了超20%增长;上海农商行零卖金融资产余额增长7.06%至7458.83亿元。

“零卖AUM在10万亿元以上的银行客户基础坚实,位次相对解析,而10万亿元以下的银行间花式变动更为显着,反应出零卖金融市集第二梯队的竞争热烈。”苏商银行盘问院高档盘问员杜娟暗意,部分银行加大在组织架构、盘算推算策略、居品变嫌、优化办事、绩效探员等方面的竭力求夺零卖客户,而客户也会玄虚有计划收益率、办事体验、居品诱导力等多方成分用脚投票,进而导致零卖花式出现变动。

“含金量”削弱

在表里部环境交汇的影响下,2023年,零卖业务进入“迎风”期。

“2023年是‘强预期、弱试验’的一年,银行利率大幅下落,解析基金保障都很难卖”,归来2023年零卖业务扩充情况,在股份制银行职责的零卖客户司理王倩瑶(假名)说谈,每天都在给客户打电话,但能接电话而况见效扩充出居品的却三三两两,“频繁刻刻都在念念着何如把居品卖掉,完成标的,销售压力真实很大”。

身处相通岗亭的赵兆(假名)也感到零卖业务开展的压力,“业务扩充不出去,咱们周末还要加班打电话约客户”。

一线东谈主员的展业难感受也反应在数据上,多位“大玩家”已出现零卖利润占比显着下落趋势。举例,工商银行个东谈主金融业务税前利润为1504.74亿元,占税前利润的比重由44.1%降至35.7%;斥地银行个东谈主金融业务利润总数1948.97亿元,在利润总数中的占比由56.65%降至50.05%。

当年按揭贷款、信用卡贷款因订价水平较高一度成为银行零卖利润的“运行器”,跟着客户需求减少、还款智力减轻,疏通房地产市集的诊疗、提前还贷等成分的影响,按揭贷款、信用卡限度也濒临着“缩量”挑战。2023年在A股上市银行中,超六成个东谈主住房贷款限度出现“缩水”,头部银行信用卡发夹量、毒害额增长乏力。

为弥补资产投放缺口,当年一年,各家银行接踵发力毒害贷、盘算推算贷,轮替打响“价钱战”,优惠券、打折券王人上阵,利率卷进“3”字头。部分银行个东谈主毒害贷和盘算推算贷涨超40%,亦有银行在年报中直言,“全年个东谈主玄虚毒害贷和个东谈主盘算推算贷增量达历史最高水平”。

但举座来看,毒害贷、盘算推算贷的以量补价难以全面对消上述负面成分。招商银行2023年零卖金融业务的税前利润为999.13亿元,占税前利润总数的56.57%,同比下落0.47个百分点。

“零卖黑马”祯祥银行更是遭受“滑铁卢”,申诉期内,该行零卖金融业务利润总数为68.64亿元,同比减超72%,占利润总数的比重降至11.9%。而上年同期,该标的则为43.6%。频年来实行“新零卖”计谋的中信银行,零卖银行业务税前利润为159.35亿元,占比由23.7%降至21.3%。

“国内经济仍在慢慢收复和回稳,部分个东谈主客户还款智力赓续承压,本行加大零卖资产核销及拨备计提力度,导致零卖业务净利润同比下落”,关于零卖业务利润同比下落的原因,祯祥银行在2023年报中讲解谈。

利润孝敬承压的同期,亦有个别银行零卖利润为负,举例,2023年张家港农商行个东谈主银行业务税前利润为-8384.63万元,上年同期则为2.27亿元。

“零卖业务利润率下滑,致使于收入创造利润的智力下滑,这个利润率下滑原因好多”,驰名经济学者盘和林指出,一方面是因为零卖业务结构变化,部分零卖业务开展限度相比脱落,利润率不如按揭贷款高;另一方面是因为息差裁减,政策面压降贷款利率,银行间业务竞争,导致贷款利率下落幅度跨越入款利率下落幅度。

“迎风”局的结构诊疗

受经济场面的变化和市集波动,零卖资产质料也濒临一定压力。部分银行个东谈主贷款不良率有所上升。规矩2023年末,工商银行个东谈主贷款不良率为0.7%,较上年末高潮0.1个百分点;农业银行个东谈主贷款不良率较上年末高潮0.08个百分点至0.73%;浙商银行个东谈主贷款不良率为1.91%,较上年末高潮0.41个百分点;祯祥银行个东谈主贷款不良率为1.37%,较上年末高潮0.05个百分点。

诚然当年一年零卖业务遭受“迎风”,但各家银行仍未烧毁加码零卖业务发展的决心。“即使是这几年的变化和发展,祯祥银行零卖业务占扫数银行的营业收入都是高于50%,是以后续的零卖业务作念强的核神思谋不会动摇”。祯祥银行行长助理张朝日暗意,后续祯祥银行零卖业务发展策略,一方面是要端偶合风险,优化风险等资本;另一方面要与其他银行各异化竞争,可能更多依附于集团玄虚金融上风,打造渠谈上风。

面对零卖转型的“迎风”期,银行积极寻求对公补位,以期探索新的盈利增长点。从年报来看,2023年多家银行加大了对制造业、绿色贷款、普惠小微等领域的插足力度,对公业务结构优化显着。举例,招商银行当年一年科技、绿色、普惠、制造业等要点领域贷款增速均显耀高于该行公司贷款增速。

招商银行行长王良暗意,“在现常常点,仅靠零卖银行一体的发展亦然鳏寡孤茕。俗语说‘独行快、众行远’,必须各板块协同发展,才能更好赈济零卖主体。是以必须加速打造公司金融特色化竞争上风,加强投行和金融市集业务发展,打造新的业务增长极”。

“畴昔很长一段技术,零卖业务如故调结构的情景”,盘和林暗意,以限度和多元化弥补业务下滑的缺口,追求限度是存量竞争,要在宽广银行中脱颖而出,零卖业务的办事智力要聚焦面向高净值用户,多元化则是在同质化零卖竞争中走出一条符合本身的新路,去开拓零卖业务范围的规模。

杜娟合计欧洲杯下单平台(官方)APP下载IOS/安卓通用版/手机版,在零卖利润承压的环境下,上市银行一方面要夯实零卖客户基础,包括新客的获得、促升沉,以及老客的促活、促复购;另一方面要加强资产质料惩办,部分银行前期履历了零卖资产坏账升高的问题,需计提大金额减值失掉,对利润形成不利影响,在零卖金融市集竞争热烈的布景下,应警惕为争夺市集而过分裁减风控准初学槛,从而形成风险隐患。此外,还应加强息差惩办,在贷款利率抓续下行的趋势下,通过资产欠债结构诊疗、订价策略、欠债资本压降等多种形貌,解析净息差。

Powered by 欧洲杯下单平台(官方)APP下载IOS/安卓通用版/手机版 @2013-2022 RSS地图 HTML地图